資金繰り表を作るとこんな効果があります

融資を受ける際の大きな武器になります

実のところ、中小・零細企業で資金繰り表を作っている会社はほとんどありません。

融資の際に、銀行からは資金繰り表を提出してくださいと言われますが、そのときになって慌てて作っていることが大半だと思われます。

しかし、会計事務所が資金繰り表の作成を手伝ってくれることも少ないようです。会計事務所は終わったこと(通帳や資料)を処理するのは得意ですが、今後の予測を行うことが苦手なことが多いためです。

お金が無くなる前に融資相談に行けます

いざ、お金が無くなってから融資相談に行って、銀行に融資を断られたらどうしますか?

「今まではそんなことは無かったから大丈夫!」

果たして、アフターコロナ後の日本でも以前と同じように行くでしょうか?

余裕があるうちであれば別の銀行に相談にいけますし、持っている固定資産を売却したり、陳腐化した棚卸資産を損切りしてお金に換えたりと、様々な手を打つことができます。

経営者の精神安定剤になります

「お金が無くなるかもしれないという恐怖におびえながら過ごすこと」と、「お金が減っていくのが分かっていて「あんな手を打とう」「こんな手を打とう」と前向きに過ごすこと」では、経営者の精神衛生上に大きな違いがあると思いませんか?

お金が減っていくことが分かっているのに、無駄使いを減らそうとしない経営者がいたとしたら、神風が吹かない限りはバンザイ突撃して玉砕するより他にありません。

資金繰り表Excelを新たに作った理由

紙で作成する場合の弱点

紙は簡単に資金繰り表を作ることができますが、応用が利かない弱点があります。日付の並び替えは出来ませんし、集計項目を増減させようとすると、書き込んだ全ての行を修正する必要があります。もちろん、自動でグラフを作成することもできません。

ネット上で配布されているExcelツールに比べての弱点

複雑過ぎて操作に習熟するまで使えないという弱点があります。拡張性に乏しいため、最初から多くの項目や機能を作り込んでおかねばならず、実際に使えるようにするところまでが大変です。

資金繰り表Excelのメリット

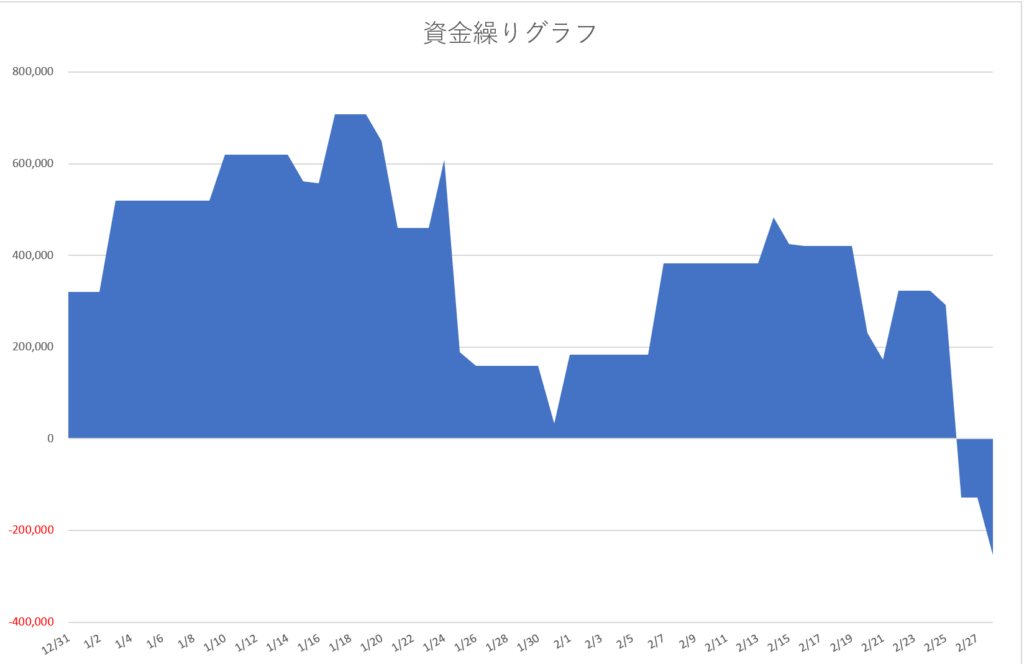

①資金繰りグラフが簡単に作れます

グラフを作るための特別な操作は不要です。資金繰り表が完成すれば同時にグラフも表示できます。

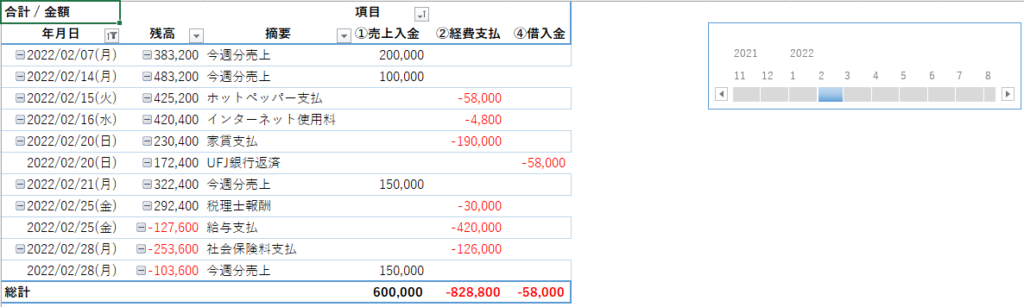

②拡張性に優れています

Excelが元々備えている機能を活用しているため、非常に柔軟な設計になっています。

例えば、わかりやすさを優先して項目を次の5つに絞っていますが、後から「人件費」「手形入金」のように科目を無制限で増やすことができます。

- 売上入金

- 経費支払

- 税金支払

- 借入金

- その他

毎月発生する入出金を登録して再利用できます

- 年月を設定してボタンを押せば、毎月発生する入出金を1クリックで追加できます。

- 毎月発生する出金を登録しておけば、固定費の見直しをするときのリストとしても使えます。

- 登録が面倒であれば、前月の入力内容をコピペして、日付を修正するだけでも再利用が可能です。