月の売上総利益がマイナスになっている試算表

卸売りの会社の社長から、得意先の会社の月次推移表について質問をもらいました。「月の売上総利益の欄がマイナスになってるんです。これって普通なんでしょうか?」どうやら、その得意先から、売上利益率が低いので単価を下げて欲しいと言われたようです。

その卸売りの会社は、毎月の売上総利益と利益率をキッチリと出しているので、マイナスの利益になることはありません。社長が「これが本当だったとしたら、仕入れたものを売れば売るほど赤字になるってことですよね」とつぶやいたのが印象的でした。

仰るとおり、普通の会社が仕入れたものを仕入れ値以下で販売することは、在庫処分や超目玉商品のような特別な場合以外はありえません。

自社がどれだけの利益を乗せて販売しているかは、どの社長でも頭の中に入っています。赤字になる商品ばかりを売っている社長はいないと思います。それではなぜこのようなズレが起きるのでしょうか。

売上総利益の正しい計算方法とは?

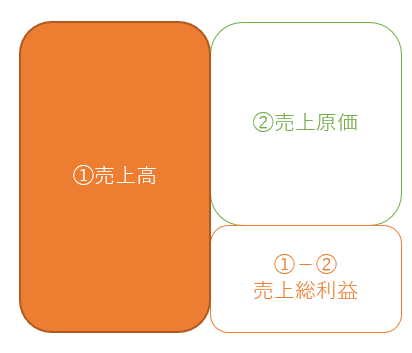

売上総利益は、売上高から売上原価をマイナスして計算します。簡単ですよね。しかし、これ、実は簡単そうに見えて結構難しいのです。

「売上原価」の定義って何でしょうか?

「そんなの仕入れた金額でしょ?」とサラッと言われてしまいそうですが、これは違います。仕入れたけれどもまだ販売していないもの、要するに在庫が考慮されていないからです。

例に出して説明します。たまたま仕入れ先のキャンペーンがあって、いっぱい仕入れるとバックマージンがもらえるとします。あなたは「それならしばらく先の分もまとめて、3ヶ月分ぐらい買っとくか」と考えます。

月の売上高が500万円で利益率が30%だとすると、原価率は1-30%=70%となりますので、500万円×70%×3ヶ月分=1,050万円を発注することになります。

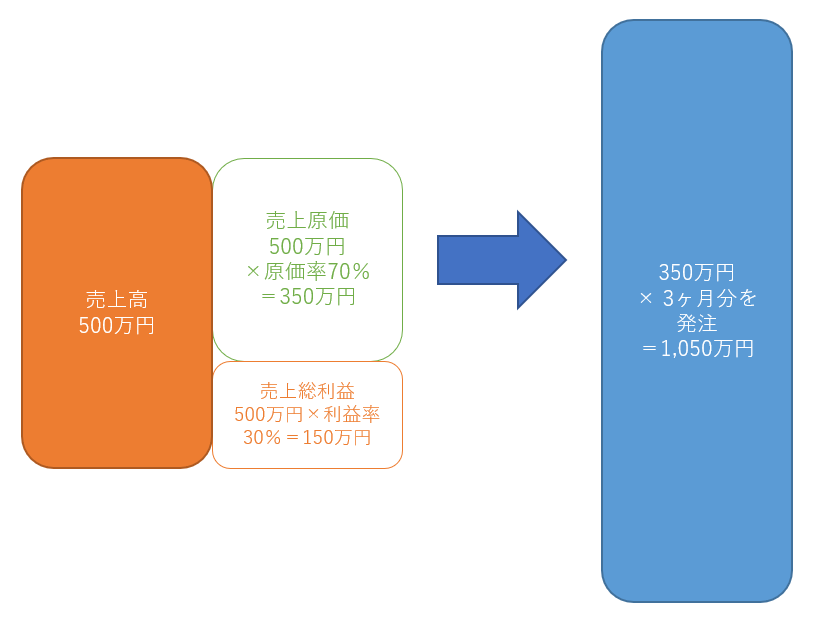

売上原価=仕入高だとすると、売上高500万円から、仕入高1,050万円を差し引いて売上総利益は▲550万円となりますが、なにかヘンですよね。そうです、冒頭で出てきた、月の売上総利益がマイナスの試算表と同じ話になります。

本来の売上総利益は、売上高500万円×30%=150万円となるべきです。それでは150万円と▲550万円の差額700万円は何かと言うと、これこそが翌月以降に繰り越される2ヶ月分の在庫です。

仕入たもののうち販売されたものが売上原価になり、売れなかったものが在庫となります。在庫を考慮してあげないと正しく売上総利益は計算できないのです。

売上原価の出し方をおさらいしましょう

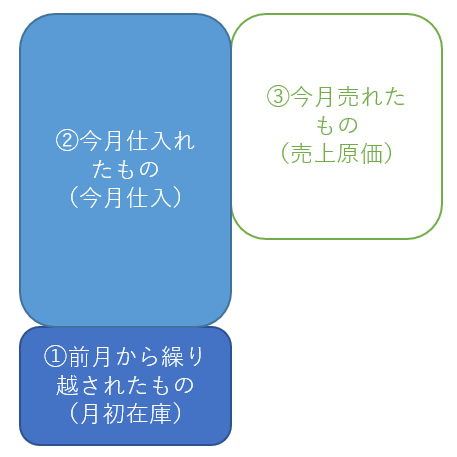

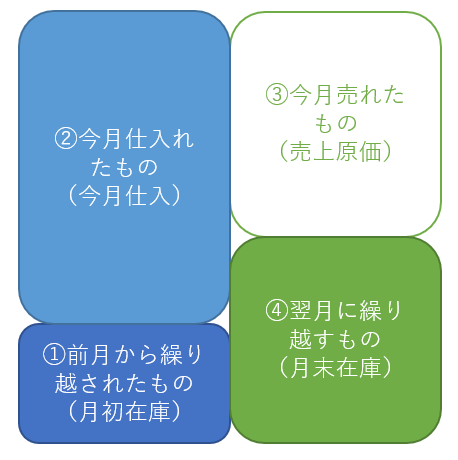

「仕入高と売上原価は違う」これを踏まえた上で、図を使って1つずつ売上原価の出し方をおさらいしていきましょう。

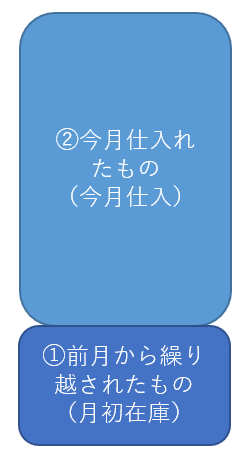

①月の最初・・・前月から繰り越された在庫が残っています

②商品の仕入・・取引先から商品が納入されてきて、在庫が積み増されます

③商品の販売・・得意先に商品を納入することで、在庫が減ります

④月の最後・・・来月に繰り越す在庫だけが残っています

「①あった+②買った-③売れた=④残った」となることがイメージできますでしょうか。この流れは皆さんが頭の中に思い浮かべている、商品の流れと一致していることと思います。

ただ、会計でこれと同じことをやろうとすると、商品受払帳の内容をすべて仕訳に変換する必要があるので、現実的にはほぼ不可能といえます。(宝石のような高価・少数のものなら可能です)

そのため「①あった+②買った-④残った=③売れた」と数式を入れ替えして、在庫から逆算することで売上原価を計算します。

なぜ利益が食い違うのかを考える

売上原価は仕入高に在庫を考慮したものだとわかりました。会計ではそのままの流れではないものの、数式を入れ替えただけで計算には問題がありません。それではなぜ食い違いが発生するのでしょうか?

答えは、税理士事務所の経理処理が「現金主義・年末在庫」になっているからです。

- 商品の仕入時ではなく、お金を支払ったときに仕入を計上する(=現金主義)

- 在庫を月次ではなく、年に1回決算のときだけ計上する(=年末在庫)

このやり方を使うことで、税理士事務所は通帳を入力するだけでよく、決算の時にだけ請求書・納品書と在庫を集計して入力すればいいので、大幅な省力化が図れるメリットがあるのです。

税務署は決算の数字が合っていればいいので、月々の処理は気にしていませんし、顧問先も月の数字を経営判断に使っていないので文句を言いませんから、まさに三方得です。

こうして月の売上総利益がマイナスの月次推移表が作られていく訳です。

「発生主義・月末在庫」が必要だ!

「現金主義・年末在庫」のやり方では、①月初在庫②今月仕入④月末在庫のすべてが食い違っていますので、当たり前ですが③売上原価も正しいはずがありません。

それではどうすればいいのか、答えは「発生主義・月末在庫」を導入することです。

- 商品の納品時に仕入を計上する(=発生主義)

- 在庫は月末に棚卸をして計上する(=月末在庫)

「現金主義・年末在庫」に比べて手間は大きく増えますが、正しい売上総利益を計算するためには必須の作業です。

※商品受払帳があれば、重要度が低い月(会社の規模に応じて、決算・半期・四半期以外など)についてはは帳簿棚卸でも構いません。

正しい利益率が出せるようになれば、今期の売上予測と組み合わせることで、年間の利益を予測出来るようになります。これによってもたらされるメリットを列挙していきましょう。

①損益分岐点が計算できます

損益分岐点の計算ができるようになることで、目標とする利益に達するために、1日にどれだけお客様を増やせばいいのか、追加で何を売ればいいのか、逆算して数字で説明できるようになります。

目標を立てずに、従業員さんたちに「頑張れ!」と言うだけでは、何を頑張ればいいのか全く伝わりません。

逆に従業員さんの努力だけでは、目標とする利益の達成が全く無理だということがわかれば、次は社長の出番です。固定費を減らしたり、商品の利益率を上げるには、社長にしか出来ない抜本的な改革が必要となります。

②早く節税できます

決算ギリギリになってから「今期の利益はこれだけで、税金が多いですがこれだけになります」と言われても困りますよね。

その時点で税金を減らそうとしても、不必要なものにお金を使ってしまう無理な節税になってしまいます。もちろん、税務署に否認される可能性も高くなります。

余裕を持って利益が把握できていれば、会社の将来にとって必要なものを買うことで、合法的にしかも前向きな節税ができるようになります。

③決算賞与を支給できます

決算賞与を経費にするためには、支給額を今期中に従業員さんへ通知する必要があります。

利益の予測ができていないと、決算賞与を支払っていいのか決断ができません。

「今期、これだけの利益が出るので、これだけの賞与を支払います。みなさんのおかげです」と伝えられれば、、従業員さんのモチベーションアップにつながりますし、利益と賞与の連動性を理解してもらえるので「賞与があって当たり前」と思われることが無くなります。

④融資対策ができます

事業を拡大することで必要な運転資金も増加します。

多額の利益が出て納税が発生するが、運転資金に圧迫されて納付ができそうにない。こんな状況になったとしたら、頼りになるのは金融機関の融資しかありません。

焦りまくって「今月末に納付があるのでどうしても貸して欲しい」と弱い立場で交渉するとどうなるでしょうか?足下を見られて利率が高くなったり、最悪な場合だと融資を断られる可能性もあります。

余裕を持って「期末にこれだけの納税になるから融資を検討して欲しい」と伝えておくことができれば、メインバンクが前向きで無かったとしても、他の銀行に相談することもできますし、行から相見積もりを取って、有利な融資条件を引き出すことだって可能になります。

⑤異常値を見つけられる可能性が上がります

社長の頭の中にある利益率と会計上の数字を比較することで、異常値が無いかあぶり出すことができます。

不正や盗難といった危険度が大きな問題についてはもちろんですが、過度の値引きや材料の効率の悪い使い方のような、1つ1つは少ないけれども、積み重なると大きな金額になりかねないマイナス要因を防げる可能性が上がります。

最後に

以上、なぜ売上総利益がマイナスになることがあるのか、そして、売上総利益を正しく認識することでどれだけのメリットがあるのかということを、ご理解いただけたことと思います。

「これを放置していては我が社はダメになる」と焦り始めた社長さんもいらっしゃると思います。従業員さんに「今まで何やってたんだ!すぐ動いてくれ!」と命令したくなっていませんか。でも焦りは禁物です。これは例えるなら、長年の不摂生で寝込みがちの毎日にもかかわらず、いきなり100m走に出られるようにして欲しいと頼むような話なのです。

従業員さんたちは、今までの会社の不摂生ぶりを身体で知っているので、社長に言われても「何を今さら・・・。責任はこっちじゃないでしょ」とモチベーションが下がってしまいかねません。利益率を高めることが本来の目的であるのに、従業員さんがやる気を失くしたり、退職してしまったりすると本末転倒ですよね。

少しずつの改善を積み重ねて、社長が利益率アップに本気だと従業員さんたちに分かってもらい、「利益率があがれば、こんな感じでみんながハッピーになるのでに協力して欲しい」と伝えることが必要です。

そして、顧問税理士さんの協力が不可欠です。「顧問料が高くなってもいいから、ちゃんとできるように指導して欲しい」とお願いしてください。どうしても腰が重くて動いてくれないようであれば、指導ができる税理士さんへの変更もご検討ください。