試算表って何のためにあるの?

試算表って何のためにあるのでしょうか?

会社を経営する上で、どの方向に進んでいくべきかを決定するための最重要情報として、試算表は存在します。

試算表の数字を見て、経営上の意思決定をするためには、いくつかの前提条件を満たす必要があります。

1. 正しい数字であること

2. タイムリーに作成されていること

3. 将来の見通しが立てられるように作成されていること

4. シミュレーションに使えるように作成されていること

一つ目の『正しい数字であること』これなんかは、ごく当たり前のことのようにも思えますよね。

ですが、私が今まで見せてもらったことがある試算表は、一見するだけで「正しい数字」が入っているとは思えないようなものがいくつもありました。

・現金勘定や預金勘定がマイナスになっている

・預金勘定の金額と通帳残高が合っていない

・決算時にしか棚卸が反映されておらず、月ごとの粗利率のブレ幅が大きい

・売掛金・買掛金・未払金が期首の数字のまま

・仮払金・前払金・前払費用・仮受金も期首から残ったまま

また、二つ目の『タイムリーに作成されていること』については、「翌々月にならないと試算表が出てこないのですよ」と言われることもよくありました。

「当社の試算表では、こんなことはありえないよ」と思われているかもしれません。

それでは、3つめの『将来の見通しが立てられる資料』になっているでしょうか。

・減価償却費が期中で計上されておらず、決算時にいきなり赤字になったりする

・「期中現金主義」の名のもとに、売上や経費が入金ベースで計上されている

・雑費や支払手数料に、色んな性格の経費が区分されずにまとめて放り込まれている

・経費の科目割り振りにルールがないため、処理する人が変わると科目も変わる

このような試算表では、決算での着地見通しを立てることは困難です。

今年度の着地点はプラスなのか、マイナスなのか。なぜプラスなのか、なぜマイナスなのか。原因を把握することができなければ、対策を立てることができません。

そして、4つめの『シミュレーションに使えるような資料』になっているでしょうか。

たとえば、事業が複数あるにも関わらず、売上が「売上高」として1行でまとめられていたとしたら、どうでしょうか。どの事業が儲かっているのか、儲かっていないのかを判断できず、どこに力を注ぐべきかのシミュレーションもできないでしょう。

このように、同じ「試算表」と名が付くものであっても、その精度によって、大きく違いが出てくることがお分かりいただけたと思います。

コラム① 現金主義と発生主義

発生主義とは文字通り、売上・仕入・経費を発生(=納品・サービスの提供)したタイミングで認識するやり方です。これに対して、現金主義とは、売上・仕入・経費をお金の入出金のタイミングで認識するやり方です。

現金主義を採用すると、経理処理は圧倒的に楽になります。しかし、得意先に決算をまたいでから入金をしてもらうだけで、今期の利益を来期に繰り延べることができるため、一部を除いて現金主義での決算は認められていません。

そこで折衷案として、期中の経理は現金主義で行い、決算で調整の仕訳を入れることで、結果として発生主義と同じ金額にする『期中現金主義』という俗語で呼ばれる方法があります。

この方法を採用することで、期中の経理処理は楽になります。しかし、決算での調整事項のピックアップに手間がかかること及び、漏れが生じやすいというデメリットがあります。

また、月次の資料としてみると、売上・仕入・経費の計上がお金の入出金タイミングに左右されるため、大口の入金が遅れたり、支払が遅れたりするだけで、月の損益が大きく変わってしまい、経営判断の役に立たないものとなってしまいます。

試算表のお困り事5つのパターン

試算表で意思決定をするために必要となる前提条件は理解していただけたことと思います。

この前提条件を満たしていない試算表は、どのような理由で作成されてしまうのかを、次の5つのパターンに分類いたしました。自社の試算表がどのパターンに該当するのかを、ご確認ください。

お困り事パターン1 精度が低い

税理士さんに提出する基礎資料の精度自体が低いパターン。

社長が、個人のお金と会社のお金を区分していなかったり、必要な記録を残していなかったりが原因。

お困り事パターン2 経営実態を表せていない

税理士さんと意思疎通が上手く行っておらず、税理士さんが自らの解釈で試算表を作成しているパターン。

売上の計上時期や経費の科目について、社長が認識していることと、試算表との間に大きな乖離があって、試算表を見ても自分事と捉えることが出来ていない状態。

お困り事パターン3 平準化がされていない

『将来の見通しを立てる』ためではなく、税金の計算を行うためだけに試算表が作られているパターン。

月末が土日で経費の支払が翌月に回った場合でもそのままにしているため、経費が2カ月ある月と全く無い月が混在していたりする。

また、減価償却や長期前払費用償却が期末で一括計上されているため、最終月の時点で黒字だったものが、決算仕訳でいきなり赤字に転落したりする。

お困り事パターン4 遅い

とにかく試算表が出てくるのが遅いパターン。

基礎資料の提出が遅かったり、税理士さんの処理が遅かったりすることで、試算表が必要となるタイミングを逃してしまう。

お困り事パターン5 活用方法がわからない

試算表の活用法についての指導が無く、前期比を確認して「良いですね」「悪いですね」と言われるだけに留まっているパターン。

経営者は、試算表をどのように意思決定に使えば良いのか分からず、税理士さんも「それは自分の業務範囲では無い」と考えていることが要因。

お困りごとを解決する3つの改善

自社の試算表がどのパターンに該当するのか。当てはまるパターンは見つかったでしょうか?

それでは、この5つのお困り事を解決するにはどうすればいいのでしょうか。大きく分けると、次の3つの改善案に分類されます。

1.会計ルールの改善

売上計上、費用計上、お金の受け渡しなどについての会計ルールを明確にする。

基礎資料の作成については、「試算表を早く作成するための資料集め20のルール」に細かく記載しておりますので、そちらもご参照ください。

2.試算表作成の改善

試算表を早くわかりやすく作成するためのルールを明確にする。

3.試算表活用の改善

試算表を活用するための視点を知る。また、活用のための体制を作る。

会計ルールの改善

① 不明瞭なお金の動きを発生させない

銀行口座の入出金には、必ず通帳に内容をメモして、何に使ったか分からないお金を作らないようにします。

② 現金勘定は、現金実査をしているものだけ使う

現金出納帳やレジ日報といった、現金実査をしているものだけを現金勘定を使って残高を合わせるようにします。

現金実査をしていない社長の立替経費や、口座の不明な入出金を現金勘定に含めてしまうと、残高が実態を表さなくなるためです。

③ 立替払いの経費は未払金として計上する

経営者や従業員の立替払いの経費は、②で述べたように現金勘定を使わないようにします。定期的に締めて、振込で精算するようにします。

④ 通帳残高を月最後の預金の仕訳摘要に入力する

通帳の数字は、後からは絶対にズレない箇所ですので、全ての仕訳の土台となってきます。逆にここがズレていると、通帳は合っているという前提で考えてしまうため、不一致の原因が分からずに解明に時間が掛かります。

日付の入力間違いや、自動仕訳での追加や、間違えて仕訳を削除してしまった場合に備えて、わざわざ通帳を出してきて確認しなくても済むように、月最後の仕訳の摘要に残高を入れておきます。

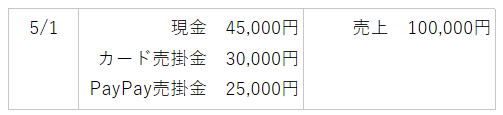

⑤ 売上を集計する仕組みを整えて簡単に計上する

取引先が大量にある場合や、小売での売上が毎日ある場合に、会計帳簿に細かく手入力すると、ミスが増えるし手間もかかります。

そこで、販売ソフトで管理している場合は、半月分か1ヶ月分でまとめて、1つの仕訳で計上するようにします。Excelで集計している場合には、毎日の数字をそのまま変換して取り込むか、こちらもまとめて計上します。

⑥ 多品種を扱う場合の在庫額は売価還元法を採用する

小売業で多品種を扱っている場合は、棚卸の際に仕入原価を調べるだけで、大変な時間が掛かることがあります。仕入原価がすぐ分かる仕組みを整えられない場合は、売価還元法を採用して、売価で棚卸をするのも1つの手です。

⑦ 棚卸をしていない月も在庫を計上する

棚卸をしていない月については、帳簿在庫額か、粗利益率から逆算した仮在庫額を計上して、単月の粗利益が大きく変動しないようにします。

⑧ 切手や収入印紙といった金券も定期的に棚卸しする

不正が起きやすい箇所ですので、受払帳を作成して金額をしっかり管理するようにします。また、定期的に棚卸を行うようにします。

⑨ 不良資産や既に残っていない資産は処理する

決算前には、残っている不良の棚卸資産で販売の見込みが無いものは、日付入りの写真を撮って破棄してしまいましょう。残しておいても管理の手間がかかるだけですし、破棄すれば、経費として落とすことができます。

また、固定資産台帳に載っているけれど、既に存在しない資産も除却損を計上しましょう。償却資産税の節税にもつながります。

試算表作成の改善

⑩ 固定資産や長期前払費用は償却を毎月計上する

前に述べたとおり、決算でまとめて計上すると、利益の見込が大幅に狂うことになります。本来の償却費を12等分するか、固定資産の管理ソフトを使っているのであれば、月別の償却費を計算させて計上しましょう

⑪ 経過勘定や仮勘定は毎回追求する

前払金・前払費用・仮払金・建設仮勘定・仮受金・前受金などは、意識せずにいるとそのまま残ってしまうことが多い科目です。毎回どうなったかを確認して、済んだものについては処理を忘れずに行いましょう。

⑫ 消費税の預り分は毎月未払計上する

税込経理の場合は、消費税を毎月未払計上しないと、決算で大きな経費が立つことになり、決算の利益が読めなくなります。

税抜経理の場合も、仮払消費税・仮受消費税を未払消費税に振り替えして、現時点での預り消費税額を一目で分かるようにしておきましょう。

⑬ 大きな経費は按分して、毎月、引当計上する

賞与・賞与の社会保険料・年払いの保険料・年払いの家賃・固定資産税などで見積りが出来るものは、引当金勘定を設けて、毎月の経費として仮計上しておきます。

⑭ 売上と原価は種類別に科目を分ける

事業別・製品カテゴリー別・販路別など、種類の異なるごとに売上と原価の科目(もしくは補助科目)を分けることで、種類別の粗利益を大雑把ですが把握することができます。棚卸在庫も分けられるのであれば同様にします。

⑮ 締め後の売上・経費は翌期の決算で洗替えする

決算で計上した、締め後の売上や経費を、翌期首でマイナスに振替えると、翌期首月の損益が大きく狂ってしまいます。

翌期末の決算までそのままにしておき、翌期の締め後の売上や経費と洗い替え処理を行うことで、通常月の損益に影響させないようにします。

⑯ 次のような経費は発生主義で計上する

振込払い・クレジットカード払い・給料・社会保険料。

これらの経費を支払時点で計上するようにすると、資金繰りや土日の影響で、支払が遅れるだけで各月の損益が大きく歪みます。

一手間掛かかりますが、発生時点で計上することで、会社の実態を正しく表すことができます。

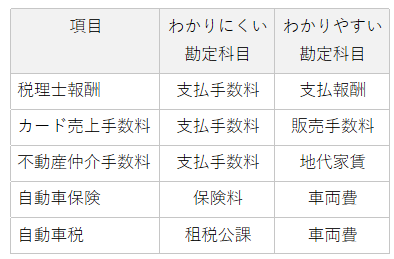

⑰ 科目は分かりやすく分けて計上する

意識せずに経理をすると、雑費や支払手数料といった科目は勝手に膨らんでしまうことが多いので注意が必要です。

⑱ 必要に応じて新しい科目を作るようにする

簿記の科目に無い科目であって、会社にとって分かりやすい科目であれば、新しい科目を作って使うようにします。

決算書には、既存の決算書科目のどこかに含めて計上すれば問題ありません。

⑲ 毎月発生する経費には補助科目を割り当てる

地代家賃や電話代、水道光熱費、ネットバンキング手数料など、毎月必ず発生する費用については、補助科目を割り当てるようにします。

損益推移表で確認することで、計上もれや金額の変化に気づけるようになります。

⑳ 営業と関係がない大きな経費は特別損失にする

災害対応や匿名組合損失のような、会社の本業に関係がない大きな経費を、販売管理費や営業外費用に入れてしまうと、経常利益が本来の利益を表さないことになってしまいます。

経常利益は、営業利益の次に、銀行が重視する利益です。注意を払いましょう。

㉑ 関係会社との債権債務を一致させる

意識せずに経理すると、会社同士で合わなくなることが多い箇所です。必ず毎月意識して、抜け漏れが無いように注意しましょう。

試算表活用の改善

㉒ 利益・キャッシュの見通しを毎月確認する

試算表がキッチリできるようになると、確定している数字をベースにして、決算の利益の予測も容易になります。

預金勘定の残高推移を確認して、利益に見合ったお金が増えているかどうか、増えていないなら、その理由はなぜかを追求するようにしましょう

㉓ 税理士さんに納税予測をしてもらう

法人税・消費税の納税額の予測をしてもらい、資金繰りに組み込むようにしましょう。

㉔ お金の流れの全体像を把握する

お金のブロックパズル®を活用して、会社の損益構造とお金との関係を理解し、どこに手を打てば良くなるかを考えるようにしましょう。

キャッシュフローコーチの力を借りてもいいでしょう。

㉕ 売上分類別の売上高・粗利益を確認する

売上を事業別・製品カテゴリー別・販路別など区分して、それぞれの売上・粗利益を確認し、どこに力を入れてどこを切るのか、会社としての意思を決定するようにします。

㉖ 経営数字を元に経営状態を俯瞰する時間を作る

毎月、経営幹部が集まって、試算表を確認して、その場で意思決定をするようにします。

あらかじめ年間計画に組み込んで、定期的なサイクルでミーティングを行うことで、より経営実行力が高まります。

コラム② 締め後についての考え方

売上が20日締めの場合、請求書ベースで計上すると、3月分の売上は2/21~3/20までの売上となります。本来ならば、毎月21日~月末までの売上を拾って、調整をしないと月別の正しい売上を表さなくなります。

しかし、この拾い出し作業には相当の手間がかかるため、やむを得ず決算の時だけ行われることが多いようです。⑮のルールは、そのようにして計上した締め後の売上を、どのように処理するかというものです。

毎月の数字を正しく表すためには、売上・仕入・経費の全てを月末で締めることが望ましいです。月末以外の取引先には、締め日の変更をお願いしましょう。

どうしても無理な場合は、請求書ベースでの計上を、ソフトを使った管理で、納品書ベースに変えることも検討しましょう。

コラム③ 仮勘定の使い方

ヒント⑤で、売上をまとめて計上するやり方について書きましたが、このやり方を使うと、月の途中の現金勘定が合わなくなるのではと気になっている方もいらっしゃると思います。

この場合、現金出納帳から毎日売上を計上するのでは無く、「売上現金」という仮勘定を使って仕訳するようにします。

売上現金勘定は仮勘定ですので、月の途中がマイナスになっても構いません。月末に1ヶ月分の合計仕訳を入れることで、溜っていたマイナスがまとめて精算されて、残高が0円になります。

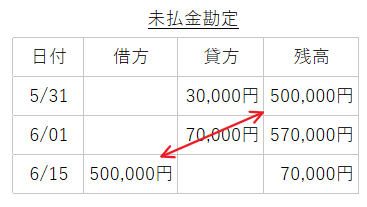

コラム④ 補助科目の上手な使い方

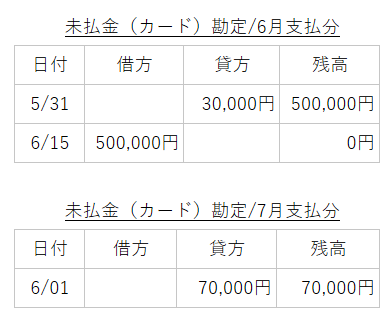

ヒント⑯で、クレジットカードの未払を発生主義で計上するようにと書きましたが、クレジットカードは締め日までに利用したものでも、内容によっては次の締めに回されることがあるため、次の例のようにキレイに照合が出来ないことがあります。

この場合は、次のように「支払月」で補助科目を作ってあげるとキレイに照合できるようになります。

発生時に「6月支払分」としておき、利用明細が届いたら、そこに載っていないものを「7月支払分」に変更します。こうすることで、6月支払分の残高が0円になるため、合っていることが一目で分かるようになります。

このやり方は、売掛金や買掛金などの「締め」と「精算」がある科目全てで使えますので、マスターしておくと便利です。

最後に

「試算表を早く作成するための資料集め⑳のルール(以下20のルール)」のPDFを作成したところ、私のキャッシュローコーチ仲間である片山祐姫さんが、ご自身のメルマガの読者アンケートへのお礼として採用して下さいました。

アンケートには、なぜ「20のルール」を読んでみたいのかを書いていただきました。

-「わかりやすく見える化することが必要だから」

-「毎月の支出などをもっと正確に把握したいため」

-「会社の状態や数字をよりタイムリーに掴みたい」

-「戦略的な経営指針をたてるため」

-「試算表が意思決定に役立っていないから」

-「月々の試算表を作成しているが、それをいかに意思決定に役立たせるか知るため」

-「意思決定に役立つ試算表とはどの様なものか、自社の試算表とどう違うのか知りたい」

これらの意見を拝見して、私たちは少し困った気分になりました。

「20のルール」には、より早く、より正確に試算表を作成するに、税理士の立場として、顧問先企業に取り組んでほしいことがまとめてあります。より早く、より正確に試算表を作成することが、経営数字を意思決定に活用することにつながるためです。

しかし、経営者の皆さまがお知りになりたいことは、試算表の作成方法のお話にとどまらず、「どのような試算表を作成すればいいのか。どのように活用すればいいのか。」ここに問題意識を持たれていると感じました。

そして、そうであるならば、お送りした「20のルール」だけでは、対応しきれていないと感じたのです。

そこで、私たちはその問題意識を共有し、

- 経営者の皆様は、なぜ試算表を意思決定に使えていないのだろう?

- どこに困っておられるのだろう?

- どうすれば、もっと意思決定に活用していただけるのだろう?

について意見を交換しました。

そこでまとめたものを、他のキャッシュフローコーチの仲間たちに読んでもらい、意見を出してもらって、さらにまとめ直したものが本資料です。

この資料をご活用いただき、試算表が経営の意思決定に役立ていただけるようになると嬉しく思います。